相続と生前贈の違いとは?専門家が解説します!

「両親が亡くなった時のために、相続に関しての基本的な知識を身に付けておきたい」

「生前贈与と相続の違いについて知りたい」

このように、相続に関しての基本的な知識を身に付けておきたいと思っている方が多くいらっしゃると思います。

しかし、具体的に生前贈与と相続の違いについて知らないですよね。

そこで今回は、専門家が生前贈与と相続の違いについて詳しく解説します。

□生前贈与と相続の違いとは

贈与と相続のどちらにも共通しているのが、財産を誰かに譲るという点です。

しかし、大きな違いとして「その財産をいつ譲渡するのか」が大きく異なります。

誰かが死亡すると、日本では遺族に財産が引き継がれます。

つまり、「相続」が発生するということです。

一方で、「贈与」は財産を渡す人が生きているうちに行われます。

まとめると、財産を渡すタイミングの違いによって「相続」と「生前相続」が区別されます。

実は、渡す財産によってはそれぞれ「相続税」や「贈与税」が課されます。

さらに、「相続」と「贈与」には別々のルールが存在するのでチェックしましょう。

「相続」は、双方の意思がなくても発生し、遺言書が必要で、基本的には親族が相続の対象です。

反対に、「贈与」は、双方の合意で成り立ち、遺言書がなくても可能で、相手を自由に選べます。

□贈与税と相続税の仕組み

まず、抑えておくべきことは、贈与税と相続税によって基礎控除額が大きく異なるという点です。

基礎控除とは、税金が免除される範囲のことです。

言い換えると、免除の範囲を超えると一定の課税対象となることも意味します。

つまり、贈与税と相続税は税金がかかる金額の基準のラインが違うということです。

具体的には、贈与税が1年間で約110万円、相続税が3000万円にプラスして600万円を相続人数でかけたものが控除額です。

贈与税は、1年間で110万円までは非課税で財産を与えることは可能です。

一方で、相続税は以上のような計算式で控除額が決定します。

もし、1億円を相続して相続人が3人いる場合は、4800万円までが基礎控除額です。

残りの5200万円は、税金がかけられます。

この税金がかけられた額を「課税遺産総額」と呼びます。

□まとめ

今回は、生前贈与と相続の違いについて詳しく解説しました。

この記事を参考にして、生前贈与と相続どちらが良いのか検討してみてください。

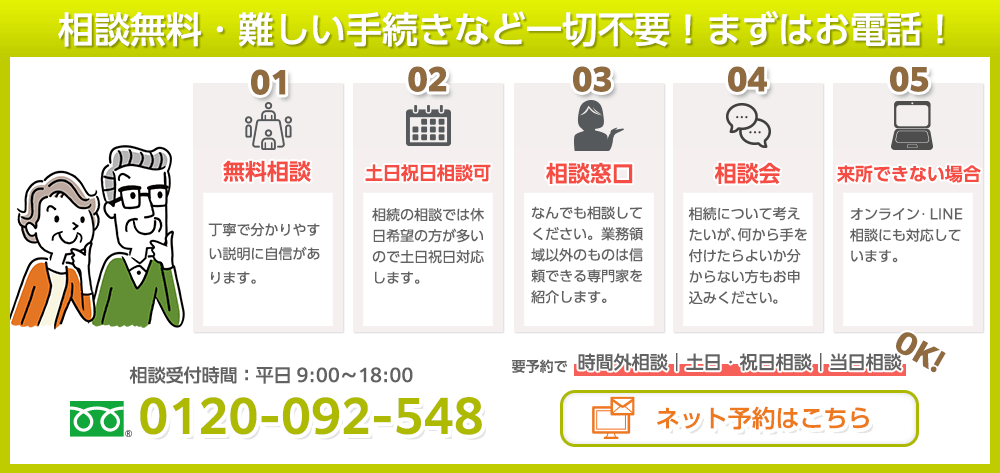

当事務所では、法律問題に関するご相談を随時受けつけています。

専門家がお客様のお悩みに真摯を受け止め、良い方向に導けるようにお手伝いさせていただきます。

ぜひ一度、当社まで気軽にお電話でお問い合わせください。