滋賀にお住まいの方へ!相続税の対策として有効な方法とは?

相続において、全ての人についてまわるのが相続税の問題です。

しかし、相続税に関しては専門の方でない限りなかなか触れることはない問題でしょう。

そもそも相続税について全く知らないという方も多いのではないでしょうか。

そこで今回は、相続税とは何か、また相続税対策とはどのようなものかについて解説します。

□そもそも相続税とは一体何か?

相続税とは、文字通り相続の際にかかる税金のことで、被相続人の遺産を相続人が受け継いだ場合や、遺言によって受け継いだ場合に、遺産総額が高額になるとかかる税金のことです。

相続税には基礎控除額が定められているので、この基礎控除額を超えると相続税を申告しなければいけません。

相続税の基礎控除額は、600万円を法定相続人の数でかけて、それに3000万円を加えることで計算できます。

例えば、法定相続人が1人の場合は3600万円となり、法定相続人が3人の場合は4800万円となります。

また、相続する財産の中には相続税申告の対象になる財産と、ならない財産があるので注意が必要でしょう。

例えば、土地や建物といった不動産、現金や株式などの金融財産は相続税の課税対象です。

他にも、自動車や家具、リゾート会員権や著作権なども課税対象となります。

しかし、墓地や仏壇などの祭祀継承される財産は相続税の課税対象となりません。

また、死亡保険金や死亡退職金も上限額はありますが課税対象外の財産です。

□相続税を節税するための対策とは?

相続税を節税するための対策としてよく挙がるのが、生前贈与という方法です。

生前贈与とは、相続が発生する前、つまり生前に子供や孫に財産を贈与することを指します。

生前贈与を行うことで、遺産相続時の相続財産が少なくなり、相続税を軽減できるという仕組みです。

ただし、生前贈与を行う場合、贈与の際に贈与税という税金が別途で課せられる場合があるので注意しましょう。

相続税を減らすために行った贈与に多額の贈与税が課税されてしまっては意味がない場合もあるので、贈与する場合はその金額などを工夫して贈与を行いましょう。

他にも、様々な特例を用いることで相続税を節税できる場合があります。

その一つが、養子縁組によって法定相続人を増やす方法です。

先ほど説明したように、相続税の基礎控除額は法定相続人の数が多ければ金額も上がるでしょう。

養子縁組をおこなった場合、血縁関係がなくても法定相続人となることができるため、基礎控除額が増え、相続税の節税効果が高くなります。

このように、節税対策となる特例は他にもあるので、気になった場合は相続の専門家に相談しましょう。

□まとめ

今回は、相続税とは何か、また相続税対策についていくつか紹介しました。

相続税に関する制度や対策は他にも色々あります。

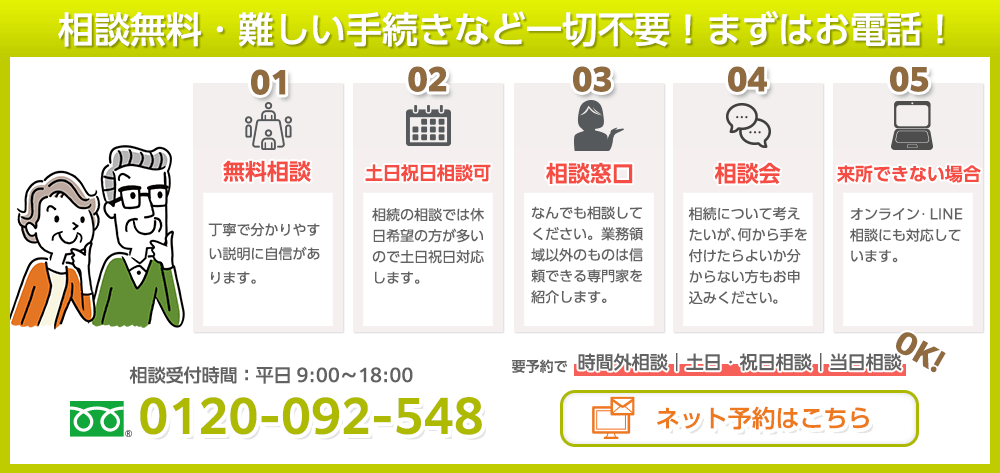

相続税に関してわからないことがあれば、その都度相続に詳しい専門家に相談するのが一番安心です。

滋賀にお住まいの方で相続に関してお悩みの方は、お気軽にご相談ください。